干货!2022年中国减速机行业有突出贡献的公司分析——国茂股份:减速机业务持续增长

来源:安博电竞网上官网 发布时间:2024-08-09 14:21:52减速机在我国的发展已有近40年的历史,大范围的应用于国民经济及国防工业的所有的领域。中国减速机行业已经培育了一些竞争力较强的本土企业,如国贸股份。本文主要对比了国茂股份的减速机业务布局、减速机经营业绩等。

减速机行业主要上市公司:目前国内减速机行业主要上市公司有国茂股份(603915)、绿的谐波(688017)、宁波东力(002164)、中国高速传动(00658)、中大力德(002896)等。

从营收规模、毛利率和研发费用上看,国茂股份较中大力德更胜一筹,而从减速机产品的产量和销量上来看,中大力德的产销量更大。

自2013年成立以来,国茂股份始终致力于减速机的研发、生产和销售。2016年公司减速机产量超过50万台。2019年公司在A股上市。2020年公司减速机业务营收规模超过20亿元。

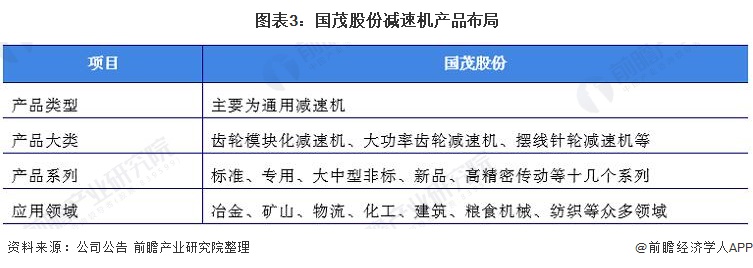

减速机产品布局:以齿轮和摆线减速机为主,下游应用广泛

国茂股份的减速机产品主要为齿轮减速机和摆线针轮减速机,产品涵盖标准、专用、大中型非标、新品、高精密传动等十几个系列。下游应用较广,主要有冶金、矿山、物流、化工、建筑、粮食机械、纺织等领域。

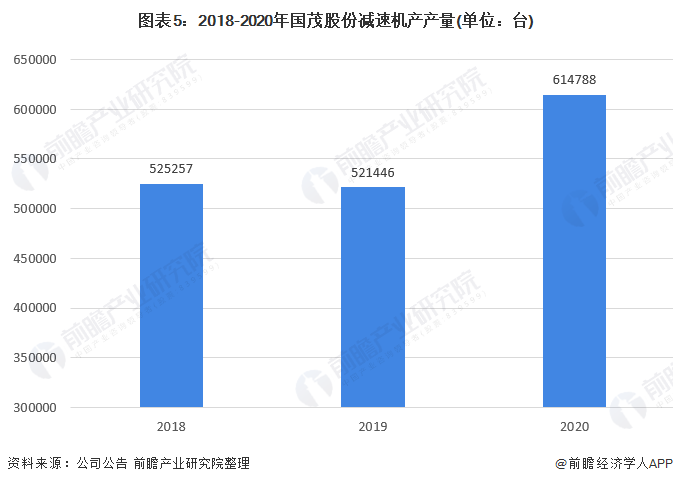

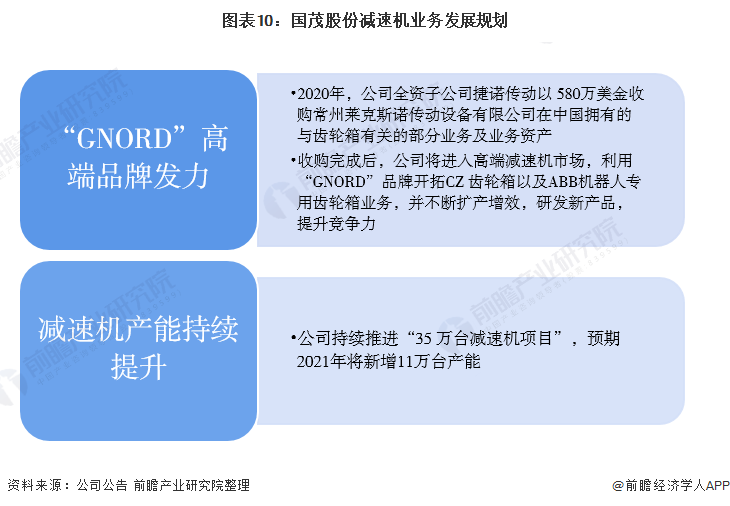

从减速机产能拓展方面看,2020年底公司“35万台减速机项目”已经达成11万台产能,预计到2021年底将新增月11万台的产能。

2018-2020年,公司产量波动上升,2020年公司减速机产量较2019年有较大的提升,2020年为614788台,较2019年增长17.9%。

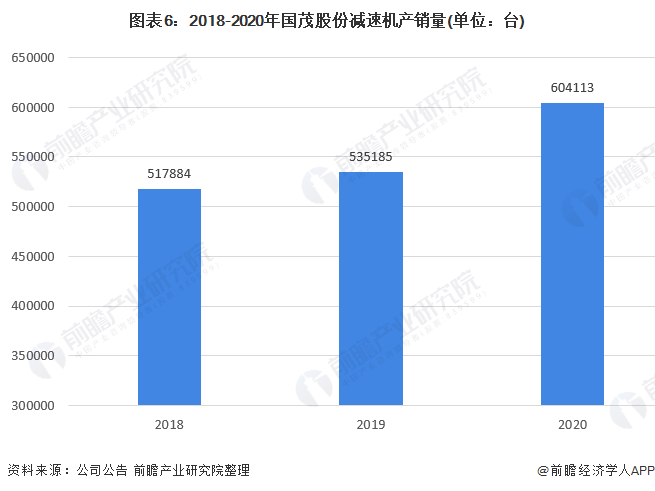

从销量上来看,2018-2020年国茂股份的减速机销量持续增长,2020年为604113台,较2019年增长 12.88%。

目前,国茂股份的销售经营渠道依然以国内市场为准,2021上半年,公司国内出售的收益占比为96.35%,国外仅为3.65%。

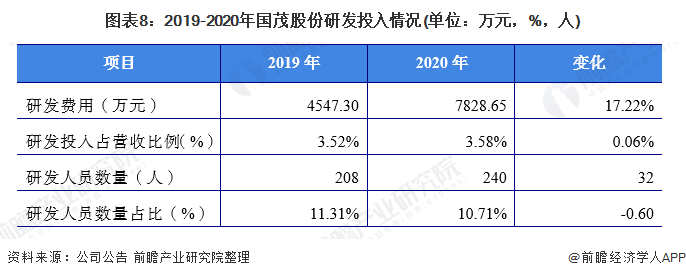

作为先进制造业中的代表性子行业,减速机行业研发决定这企业的发展的潜在能力。2020年国茂股份研发费用为7828.65亿元,较2019年增长17.22%;研发投入占营收比例较2019年增长0.06%;研发人员也叫2019年增加32人。

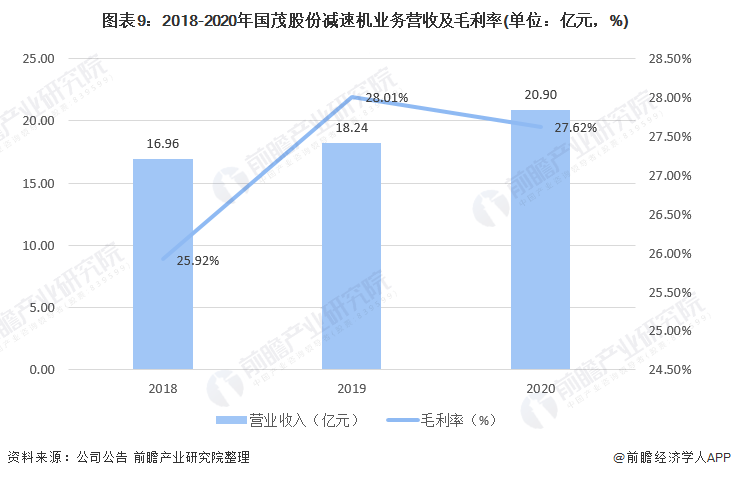

从减速机业务的营收规模来看,2018-2020年,国茂股份的减速机营收一直增长,2020年达到20.90亿元,较2019年增长14.55%。

从毛利率来看,2020年国茂股份减速机产品平均毛利率为27.62%,较2019年略有下滑。

2020年,公司收购常州莱克斯诺传动设备有限公司,后续规划利用该子公司“GNORD”品牌打入高端减速机市场,后续公司将提升产能,研发新产品,持续提升在高端减速机市场的竞争力。

除此以外,公司产能提升计划稳步推进,2021年底预期将新增11万台产能。

以上数据来源于前瞻产业研究院《中国减速机行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对减速机行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来减速机行业发展轨迹及实践经验,对减速机行业未来的发展...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

2023年中国减速机行业市场现状及发展的新趋势分析减速机向轻量化、规范化、国产化方向发展【组图】

预见2023:《2023年中国减速机行业全景图谱》(附市场现状、竞争格局和发展趋势等)

2023年中国减速机行业供应水平分析:减速机国产份额提高 日本企业仍具明显优势【组图】

【行业深度】洞察2023:中国减速机行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【最全】2023年减速机产业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)